Sustainable Finance Disclosure Regulation (SFDR) – Kurz erklärt

Autoren:

- Dr. Torsten Költzsch (GEM-Consulting)

- Moritz Keilhauer (Horn & Company)

Hintergrund

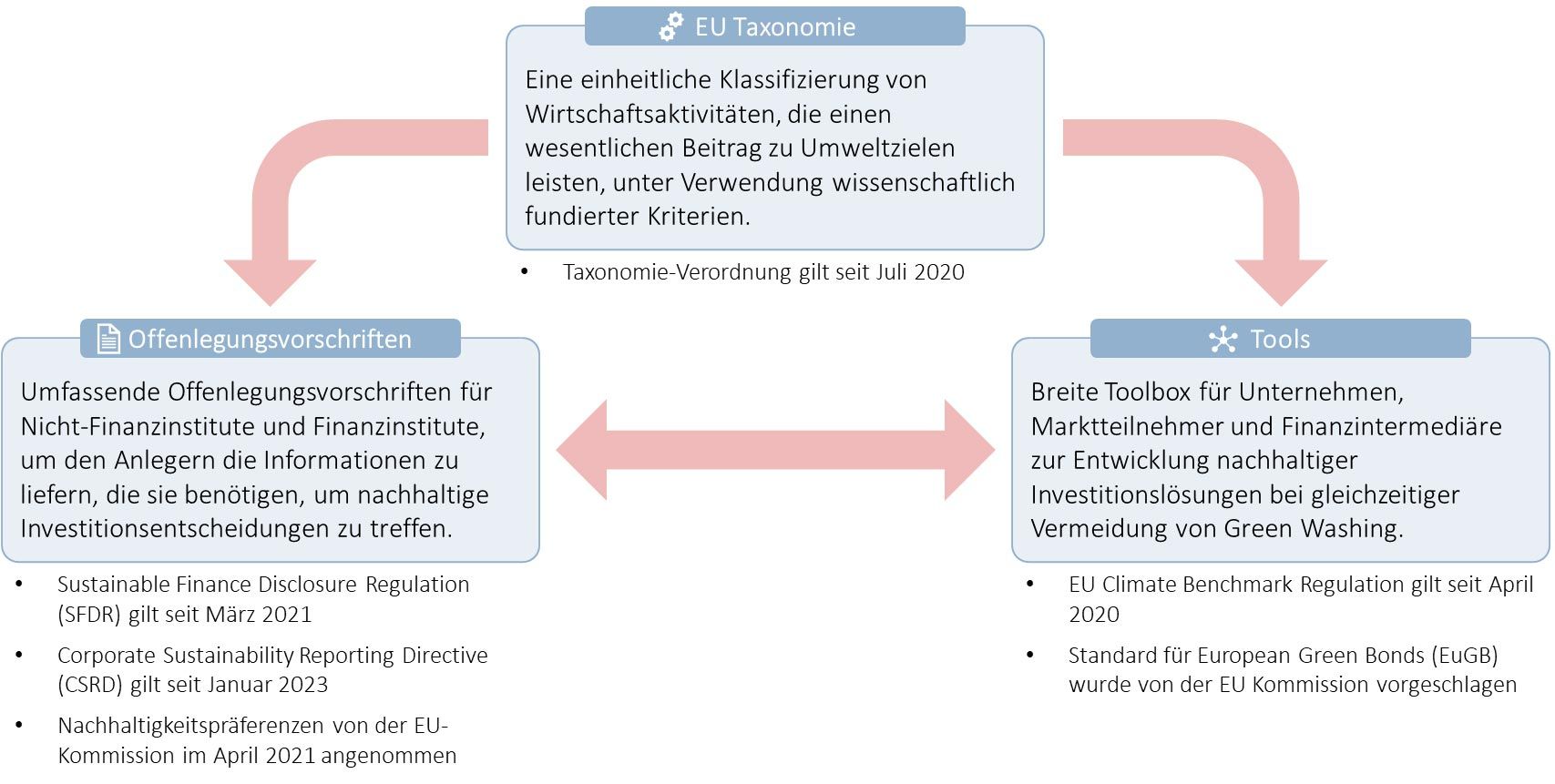

Die Sustainable Finance Disclosure Regulation (SFDR) oder zu Deutsch, Offenlegungsverordnung, ist Teil des EU Action Plan on Financing Sustainable Growth und des EU Sustainable Finance Frameworks. Sie verfolgt zusammen mit anderen Verordnungen und Direktiven das Ziel, private Investitionen und Nachhaltigkeit miteinander zu verbinden (siehe Abbildung 1). Durch verschiedene Anforderungen will die SFDR Investoren mit den erforderlichen Informationen versorgen, um in nachhaltige Aktivitäten investieren zu können. Die SFDR beinhaltet allerdings keine Kriterien was als nachhaltig angesehen wird, sondern adressiert den Mangel an harmonisierten Transparenzanforderungen in der EU und will auf diese Weise auch Greenwashing vorbeugen. Die Verordnung ist am 10. März 2021 in Kraft getreten, die ersten Regulatory Technical Standards (RTS) gelten seit dem 1. Januar 2023.

Abbildung 1

Für wen gilt die SFDR?

Die SFDR gilt für Finanzmarktteilnehmer und Finanzberater, d.h. unter anderem für Kreditinstitute oder Wertpapierfirmen, die Portfolioverwaltung anbieten (z.B. diskretionäre Mandate), Asset Manager mit ihrem Fondsangebot, sowie Versicherungen mit Versicherungsanlageprodukten. Die SFDR gilt in erster Linie für Unternehmen in der EU. Für Nicht-EU Unternehmen gilt sie, wenn diese mit Entitäten in der EU vertreten sind bzw. ihre Produkte und Dienstleistungen in der EU anbieten. So stellt die SFDR u.a. auch für Schweizer Banken mit Einheiten in der EU oder Vertrieb entsprechender Produkte in die EU eine grosse Herausforderung dar. Insbesondere, da für den Schweizer Finanzplatz eine vergleichbare Regulierung derzeit nicht besteht oder absehbar ist.

Produktklassifizierung und Anforderungen der SFDR

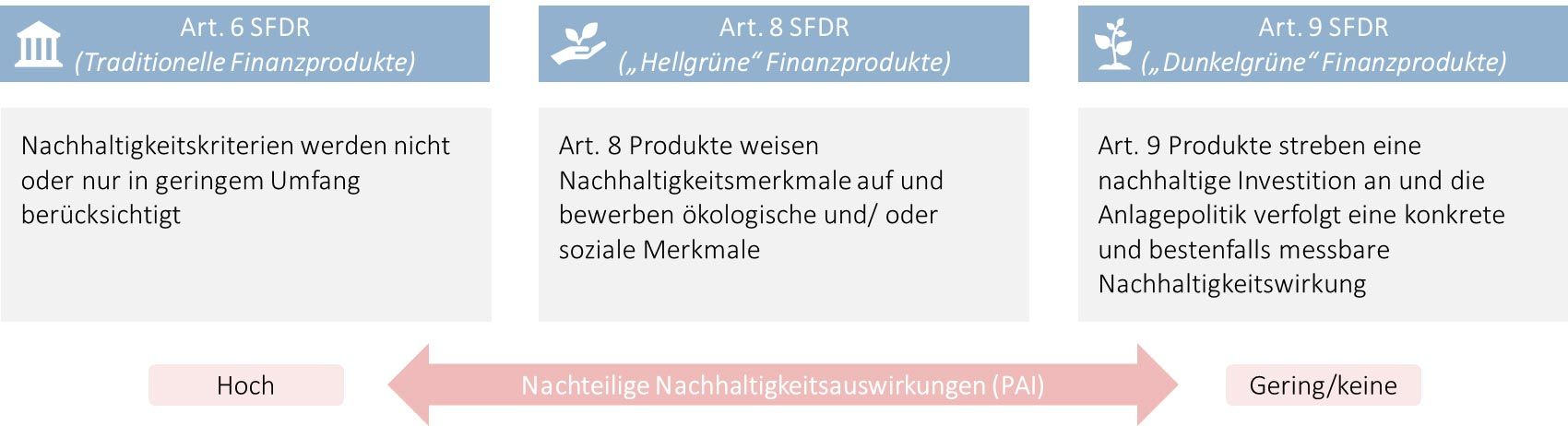

Die SFDR harmonisiert die Transparenzanforderungen für Finanzmarktteilnehmer und Finanzberater indem sie die Informationen vorgibt, die auf Entity- und Produktebene bereitgestellt werden müssen. Zudem führt die SFDR zu einer Nachhaltigkeitsklassifizierung von Finanzprodukten: Die Zugehörigkeit eines Produktes zu einer der drei unten gezeigten Kategorien hängt davon ab, in wie weit die Produkte Nachhaltigkeitskriterien und negative und positive Einflussfaktoren auf Umwelt oder Soziales berücksichtigen.

Produktklassifizierung:

Abbildung 2

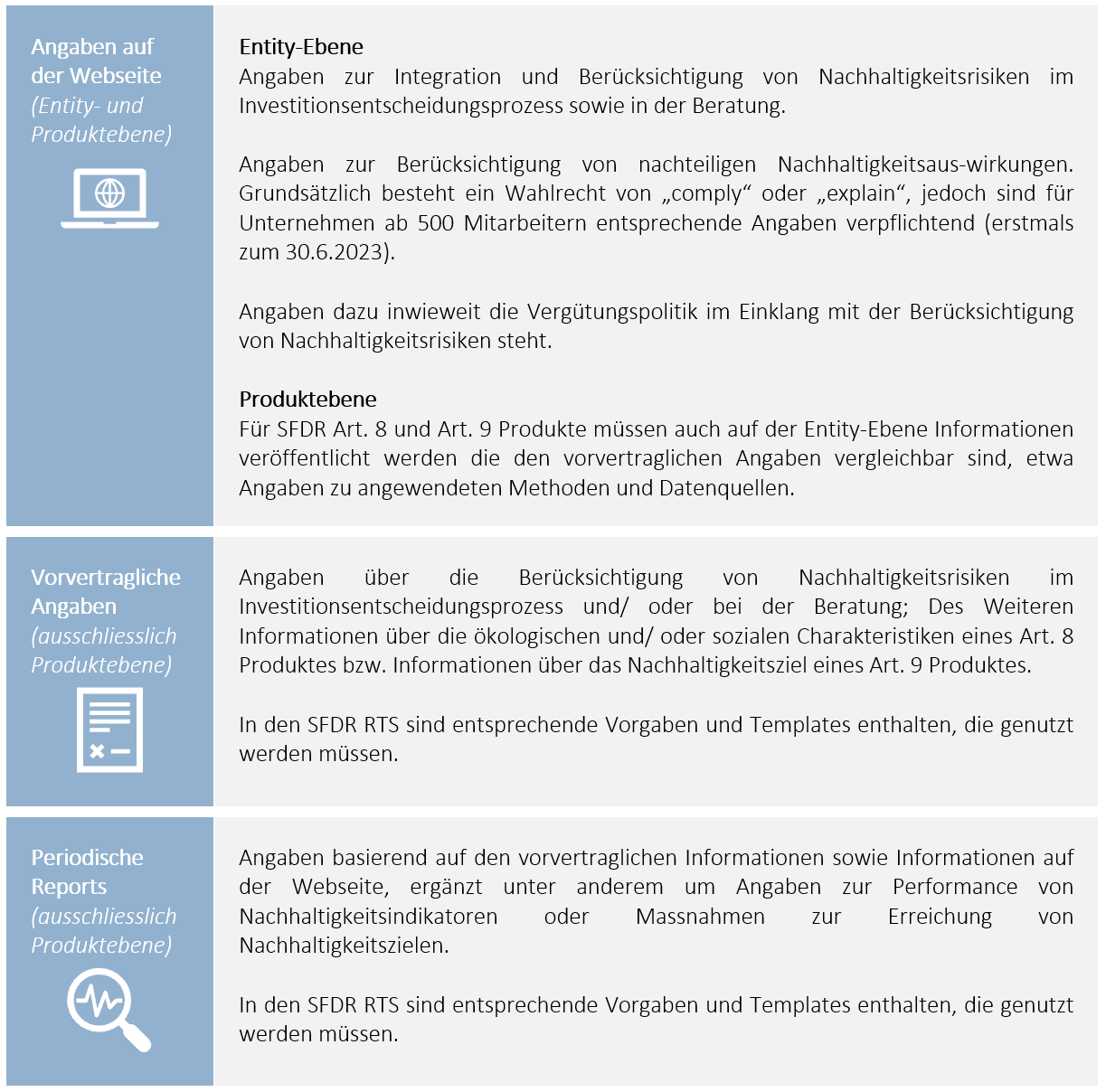

Im Rahmen der Transparenzanforderungen müssen folgende Angaben offengelegt werden:

Abbildung 3

Herausforderungen & Chancen

Die Herausforderungen der SFDR für Finanzmarktteilnehmer und Finanzberater waren und bleiben bis auf Weiteres hoch. Dies liegt unter anderem an:

a) einem grossen zeitlichen Abstand zwischen SFDR Level 1 und Level 2 (SFDR RTS)

b) einer hohen Abhängigkeit von der Verfügbarkeit geeigneter Daten und von anderen EU Verordnungen und Regulierungen.

Level 1 ist bereits im März 2021 in Kraft getreten, die ersten RTS gelten erst seit Januar 2023 und weitere RTS befinden sich 2023 im Konsultationsprozess. Durch das Fehlen genauer Vorgaben ab Inkrafttreten von Level 1 kam es zu Verunsicherungen hinsichtlich der konkreten Umsetzung oder Klassifizierung von Produkten. So lässt sich etwa die in der zweiten Jahreshälfte 2022 beobachtbare Reklassifizierung von verschiedenen Art. 9 in Art. 8 Funds erklären (vgl. Morningstar https://www.morningstar.com/en-uk/lp/sfdr-article8-article9). Erst mit den ab Januar 2023 geltenden RTS und verschiedenen Q&As wurde allmählich Klarheit geschaffen.

Die zweite große Herausforderung ist die Verfügbarkeit der für die Beurteilung von Nachhaltigkeitsauswirkungen benötigten Daten. Diese müssen heute in der Regel von spezialisierten Datenprovidern zugekauft und in den eigenen Datenhaushalt integriert werden. Trotzdem ist die Qualität dieser Daten nicht immer überzeugend. Erst mit der EU Corporate Sustainability Reporting Directive (CSRD) sollte sich dies ändern, da die benötigten Daten dann direkt von den Unternehmen öffentlich zur Verfügung gestellt werden.

Mit der SFDR verbinden sich jedoch auch Chancen. Zum Beispiel durch die Verbesserung des Risikomanagements im Investitionsentscheidungsprozess durch die Identifizierung von Unternehmen mit hohen ESG Risiken und natürlich durch die Bereitstellung von Produkten für die sich ändernde Kundennachfrage in Richtung „nachhaltiger“ Anlageprodukte.

GEM-Consulting und Horn & Company unterstützen Finanzdienstleister bei allen SFDR Anforderungen: von der Integration von ESG-Risiken in den Investitionsentscheidungsprozess, der Identifikation von nachteiligen Nachhaltigkeitsauswirkungen bis zur Offenlegung. Daneben begleiten wir unsere Kunden bei der wirksamen Umsetzung ihrer Nachhaltigkeitsambitionen von der Strategie bis hin zu operativen Maßnahmen.