Die Strategie der Europäischen Zentralbank für die Zukunft des Massenzahlungsverkehrs

Am 22. November letzten Jahres hat die Europäische Zentralbank (EZB) eine neue Version ihrer Strategie für den Massenzahlungsverkehr veröffentlicht. Darin wird der strategische Ansatz der EZB zur Modernisierung und Entwicklung des Massenzahlungsmarkts in Europa dargelegt. Die Strategie wurde erstmals im Jahr 2019 entwickelt und später im Jahr 2020 erweitert. Die nun veröffentlichte aktualisierte Fassung der Strategie ist der Fahrplan für die Arbeit der EZB im Bereich der Massenzahlungen für die nächsten Jahre.

Das Thema ist für alle Anbieter von Zahlungsdiensten in Europa relevant, da es die zu erfüllenden Erwartungen und die zu leistende Unterstützung darlegt. Erstens sichert die Strategie den Banken und Zahlungsdienstleistern (PSP) die Unterstützung der EZB bei der Entwicklung von europaweiten Zahlungslösungen zu. Zweitens hat das strategische Ziel, den klassischen SEPA zu stärken, einen starken Einfluss auf die Umsetzungs- und Entwicklungsanstrengungen von Banken und Zahlungsdienstleistern. Drittens erfordern zusätzliche Anforderungen an die Resilienz des Massenzahlungsverkehrs zusätzliche Investitionen und Anstrengungen, um sie zu erfüllen.

In diesem Artikel wird ein Überblick über die Strategie gegeben und die möglichen Auswirkungen auf den Bankensektor untersucht.

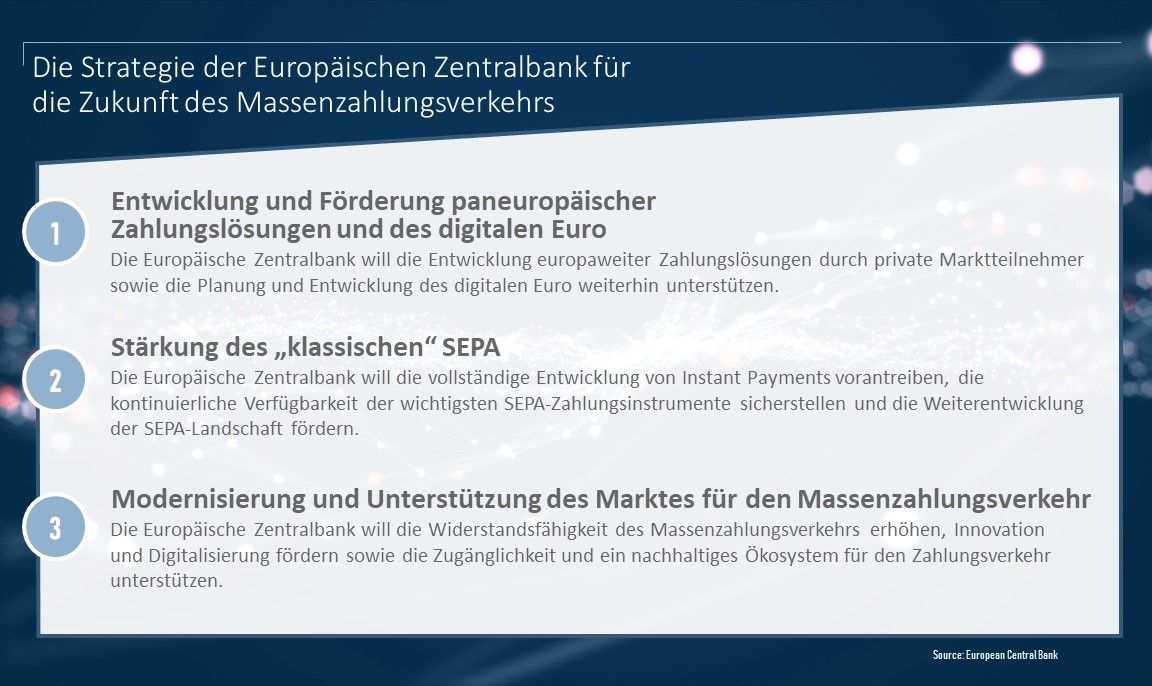

Zentrale Ziele der Strategie

Die neue Strategie stützt sich auf drei zentrale Ziele. Die folgende Abbildung fasst diese Ziele zusammen:

1. Entwicklung und Unterstützung von europaweiten Zahlungslösungen und des digitalen Euro

Die neue Strategie betont die Bedeutung der Entwicklung und Förderung europaweiter Zahlungslösungen, da es derzeit keine europaweite Lösung für Point-of-Interaction (POI)-Zahlungen gibt. Die EZB argumentiert, dass die derzeitigen Massenzahlungsmethoden in hohem Maße von außereuropäischen Zahlungssystemen und -lösungen abhängig sind, z. B. von der Kartenzahlungsinfrastruktur von Visa oder Mastercard. Daher plant die EZB, marktgesteuerte Initiativen in ihrer Entwicklung weiter zu unterstützen, vorausgesetzt, sie erfüllen fünf Leitziele:

- Europaweite Reichweite und Kundenerfahrung

- Benutzerfreundlichkeit und niedrige Kosten

- Sicherheit und Effizienz

- Europäische Marke und Governance

- Langfristige globale Akzeptanz

Eine dieser Initiativen ist die European Payments Initiative (EPI), die darauf abzielt, eine Zahlungslösung für Verbraucher und Händler in ganz Europa zu schaffen. Die EZB erörtert auch die Bedeutung des digitalen Euro zur Unterstützung der wachsenden Zahl digitaler Massenzahlungen in Europa. Gleichzeitig weist sie darauf hin, dass der digitale Euro als zentrales Instrument angesichts der wachsenden Zahl digitaler Massenzahlungen private europaweite Lösungen für den Massenzahlungsverkehr wahrscheinlich nicht verdrängen wird.

2. Stärkung des „klassischen“ SEPA

Das zweite Ziel der neuen Strategie ist die weitere Stärkung von SEPA in Europa und potenziell auch darüber hinaus. Um dieses Ziel zu erreichen, will die EZB die Einführung des SEPA-Sofortüberweisungsverfahrens (SCT Inst) fördern und bestehende SEPA-Verfahren, wie das reguläre Überweisungsverfahren (SCT) und die Lastschriftverfahren (SDD Core und SDD Business-to-Business), zukunftssicher machen. Daher konzentriert sich die EZB auf 3 wesentliche Aktivitäten:

- Unterstützung der vollständigen Einführung von Sofortüberweisungen: Die EZB wird weiterhin die diskriminierungsfreie Einführung und breite Nutzung von Sofortzahlungen fördern, die den sofortigen Transfer von Geldbeträgen zwischen Konten im gesamten Euro-Währungsgebiet zu attraktiven Konditionen für die Nutzer ermöglichen. Darüber hinaus plant die EZB, die Verfügbarkeit spezifischer europaweiter Funktionen zu gewährleisten, die das Angebot von Endnutzerlösungen unterstützen, wie z. B. SEPA Request to Pay (R2P).

- Sicherstellung der ständigen Verfügbarkeit der wichtigsten SEPA-Zahlungsinstrumente: Die EZB wird sich dafür einsetzen, dass traditionelle SEPA-Zahlungsinstrumente, wie die SEPA-Überweisung und die SEPA-Lastschrift, für Verbraucher und Unternehmen weithin verfügbar und zugänglich bleiben. Darüber hinaus wird die EZB mit den Marktteilnehmern und den zuständigen Behörden zusammenarbeiten, um die Einhaltung der SEPA-Regeln und -Standards zu fördern und deren einheitliche und harmonisierte Umsetzung im gesamten Euroraum zu gewährleisten, um so die SEPA-Zahlungslandschaft zu verbessern und sie nahtloser und interoperabler zu machen.

- Förderung der Weiterentwicklung der SEPA-Landschaft: Die neue Strategie berücksichtigt die Erweiterungen der SEPA-Landschaft durch den European Payments Council, wie z. B. SEPA Payment Account Access (SPAA) für mehr Freiheit bei der Wahl einer Zahlungslösung am POI und One-Leg Out Instant Credit Transfer (OCT Inst), ein neues grenz- und währungsübergreifendes SEPA-Verfahren, das die Nutzung von noch mehr Zahlungslösungen für internationale Zahlungen ermöglicht.

3. Modernisierung und Stärkung des Marktes für Massenzahlungen

Das dritte Ziel der neuen Strategie besteht darin, den bestehenden Markt für Massenzahlungen zu modernisieren und zu stärken. Um dieses Ziel zu erreichen, konzentriert sich die EZB auf drei zentrale Aspekte:

- Verbesserung der Resilienz des Massenzahlungsverkehrs: Die jüngsten Entwicklungen im Ausland haben den Bedarf an einer verbesserten Cyber-Resilienz des Massenzahlungsverkehrs erhöht. Daher will die EZB die Widerstandsfähigkeit verbessern, indem sie die Verfügbarkeit von Ausweichoptionen im Falle der Nichtverfügbarkeit oder Störung des Netzes sicherstellt. Dies kann durch verschiedene Zahlungssysteme erreicht werden, die sich nicht auf dieselbe Technologie stützen, so dass die Verbraucher bei Bedarf zwischen verschiedenen Zahlungslösungen wechseln können. Auf einer spezifischeren Ebene muss die Widerstandsfähigkeit jeder Zahlungslösung berücksichtigt werden, z. B. durch Einbeziehung von Offline-Funktionen.

- Förderung von Innovation und Digitalisierung: Die EZB plant, Innovation und Digitalisierung weiter zu fördern, indem sie den Wettbewerb durch die Schaffung gleicher Wettbewerbsbedingungen für alle Marktteilnehmer unterstützt. Darüber hinaus betont die EZB die Integration anderer bestehender Marktinitiativen, wie z. B. die elektronische Identität (eID) und die elektronische Signatur (eSignature), um Zahlungsdienste weiterzuentwickeln und Banken die Möglichkeit zu geben, durch das Angebot von „Trust Services“ neue Geschäftsfelder zu erschließen.

- Schaffung von Barrierefreiheit und eines nachhaltigen Ökosystems für den Zahlungsverkehr: Angesichts der Verlagerung hin zu immer mehr digitalen Transaktionen wird die EZB die Möglichkeit einer Untersuchung des ökologischen Fußabdrucks des elektronischen Massenzahlungsverkehrs prüfen, um einen Vergleich mit Euro-Banknoten zu ermöglichen. Darüber hinaus erkennt die EZB die zunehmende Verlagerung hin zu digitalen Zahlungsmethoden in Verbindung mit dem Rückgang der Akzeptanz von Bargeld an und äußert Bedenken hinsichtlich der Möglichkeit für schwächere Menschen, Zahlungen vorzunehmen.

Auswirkungen auf den Bankensektor

Im Prinzip formuliert die aktualisierte Strategie keine völlig neuen Ziele für die Zukunft des europäischen Zahlungsverkehrsmarktes. Allerdings beinhaltet sie einige Auswirkungen für Banken und Finanzinstitute.

SEPA-Sofortzahlungen

In Bezug auf SEPA wird von den Banken erwartet, dass sie das SCT Inst Zahlungsverfahren übernehmen und es allen Kunden zu Kosten anbieten, die nicht höher sind als bei herkömmlichen Überweisungen, sofern sie dies nicht bereits getan haben. Dies wird auch durch die europäische Verordnung über Sofortzahlungen bestätigt, die darauf abzielt, allen Bürgern den Zugang zu Sofortzahlungen zu ermöglichen, die zugleich erschwinglich, sicher und ohne Probleme abzuwickeln sind. Die endgültige Fassung der Verordnung wird voraussichtlich in der ersten Hälfte des Jahres 2024 verabschiedet. Sobald die Verordnung in Kraft tritt, haben Banken 9 Monate Zeit, um die Einhaltung der Vorschriften für den Empfang von SCT Inst und 18 Monate für den Versand von SCT Inst zu gewährleisten. Zahlungsdienstleister, die keine Banken sind, haben 36 Monate Zeit, um die Einhaltung der Vorschriften für den Versand und Empfang von SCT Inst zu gewährleisten.

Diese Verordnung hat für die Banken einige Auswirkungen im Hinblick auf die Einführung von SCT Inst und den geschäftlichen Nutzen des Angebots:

- Banken sind verpflichtet, die neue Technologie auf eigene Kosten zu implementieren (einschließlich grenzüberschreitender Interoperabilität). Es gibt zwar ein Regelwerk für die Implementierung, in dem die zu erfüllenden Anforderungen beschrieben sind, die Kosten für die Implementierung der Technologie müssen jedoch von jeder Bank selbst getragen werden.

- Banken sind verpflichtet, ein SCT Inst Produkt für ihr Produktportfolio zu entwickeln (inkl. eines effizienten Chargeback-Prozesses). Vor der technischen Entwicklung muss die Fachabteilung neue und effiziente Prozesse für SCT Inst entwerfen, damit die Zahlungsprozesse innerhalb des Unternehmens fließen können.

- Banken müssen SCT Inst Transaktionen zu attraktiven Kosten für Endkunden anbieten. Die Kosten einer SCT Inst Transaktion sollen die Kosten einer „normalen“ Überweisung nicht übersteigen und somit die Möglichkeiten zur Erhebung von Aufschlägen für zusätzliche Dienstleistungen begrenzen.

- Banken müssen sich auf eine Veränderung des Zahlungsverhaltens und der Produktnutzung ihrer Kunden einstellen, da die Einführung von SCT Inst Auswirkungen auf das gesamte Produktportfolio haben und die Einführung zusätzlicher Zahlungsprodukte (z. B. R2P) erforderlich machen könnte.

Folglich müssen Banken eine neue übergreifende Zahlungsstrategie mit einem neuen Gebührenmodell entwickeln, um kundenorientierte Produkte anbieten zu können.

Neue SEPA-Instrumente

Die Umsetzung neuer SEPA-Instrumente, wie z. B. des OCT Inst Verfahrens, erfordert von den Banken zusätzliche Investitionen, würde aber auch das Produktportfolio erweitern. Es kann durchaus eine strategische Entscheidung sein, eine der ersten Banken zu sein, die diese Art von Dienstleistung anbietet. Anstelle von taktischen Entscheidungen im kleinen Rahmen sollte dies jedoch Gegenstand einer umfassenden, langfristigen Zahlungsstrategie sein, die alle entsprechenden (finanziellen) Vor- und Nachteile berücksichtigt.

Neue Anforderungen an die Resilienz

Die zusätzlichen Anforderungen der EZB an die Resilienz erfordern Änderungen an bestehenden Strukturen und damit zusätzliche Investitionen, um die erweiterten Anforderungen zu erfüllen. Je nach individueller Situation können diese Investitionen die Einführung einer alternativen Zahlungsmethode und einer Offline-Funktionalität für Kunden beinhalten, die die Rentabilität des Zahlungsangebots der Banken in der Zukunft beeinflussen.

Der digitale Euro

Die Strategie beinhaltet auch das Ziel der EZB, den digitalen Euro als zentrale europaweite Zahlungslösung einzuführen. Eine positive Entscheidung über den digitalen Euro im Jahr 2025 vorausgesetzt, könnte dies zu verstärkten Investitionen von Banken und Zahlungsdienstleistern führen, um den digitalen Euro in den kommenden Jahren einzuführen und zu unterstützen. Diese Entscheidung muss auch im Zusammenhang mit allen verfügbaren Zahlungsmethoden und den möglichen Auswirkungen des digitalen Euro auf diese bewertet werden. Wir haben bereits in einem anderen Artikel die Möglichkeiten erörtert, die ein digitaler Euro bieten könnte, und die Dienstleistungen, die Banken und Zahlungsdienstleister anbieten könnten.

Haben Sie Fragen zu Ihrer Zahlungsverkehrsstrategie?

Banken haben die Möglichkeit, neue gewinnbringende Angebote und Geschäftsmodelle zu entwickeln, anstatt auf neue Vorschriften zu warten, die sich negativ auf die derzeitige Positionierung auswirken. Unsere Experten bei Horn & Company stehen Ihnen zur Verfügung, um die Auswirkungen auf Ihr individuelles Portfolio, Ihr Geschäft und die Chancen zu erörtern, die sich aus der neuen Strategie ergeben. Nehmen Sie noch heute Kontakt mit uns auf, um Ihre Chancen im sich wandelnden Markt für Massenzahlungen zu erkunden und zu priorisieren.

Kontakt zum Autor

Leon Heyn

E-Mail senden

Kontakt zum Autor

Martin Rupprecht

E-Mail senden

Ihr Tor zu Branchenkenntnissen und Expertenanalysen! Folgen Sie uns auf LinkedIn für exklusive Fachartikel und Einblicke.