Von Bitcoin bis Digitaler Euro – Kompass für die Regulierung von Digitalen Assets

#krypto #micar #digitalereuro

Wer die Kurse von Kryptowährungen in letzter Zeit verfolgt hat, bekommt ein Gefühl für die Bedeutung von Regulierung in dem Bereich. Neuigkeiten über eine mögliche Zulassung von Bitcoin-ETFs in den USA ließen die Preise in den vergangenen Wochen innerhalb von Minuten um mehrere Prozentpunkte nach oben oder unten schnellen.

Wandelnde Gesetzgebung ist mittlerweile eine der strategischen Stellschrauben für die Adoption von Blockchain-Anwendungen im Finanzmarkt. Auf der einen Seite, weil das potenzielle Risiko besteht, dass erbrachte Dienstleistungen illegal oder durch die neuen rechtlichen Anforderungen zu teuer werden. Auf der anderen, weil verbesserte Rechtssicherheit den Weg zur Massenadoption von Digital Assets mit großen Retail-Banken und institutionellen Investoren ebnen kann.

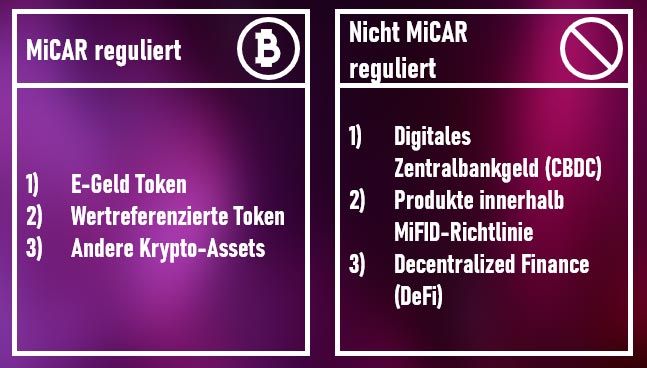

In der Europäischen Union fallen Digitale Assets bzw. Kryptowährungen, abhängig von ihren Charakteristika, unter drei große Regulierungs-Regime: 1) MiFID II für Digitale Assets mit Wertpapier-Charakter, 2) MiCAR mit Regelungen für private Krypto-Währungen und 3) das jüngst veröffentlichte Legislativpaket der Europäischen Kommission sowie die laufenden EZB-Pläne zum digitalen Euro. Die drei Rechtsrahmen werden im Folgenden im Detail beleuchtet.

MiFID – Digitale Assets mit Wertpapier-Charakter

Die Richtlinie über Märkte für Finanzinstrumente (englisch Markets in Financial Instruments Directive; kurz MiFID) reguliert in seiner jetzigen Form seit 2018 Wertpapierdienstleistungen. In Deutschland prüft die BaFin bei Kryptowährungen bzw. damit verbundenen Dienstleistungen (z.B. Initial Coin Offerings) im Einzelfall, ob es sich dabei um Finanzinstrumente im Sinne von MiFID handelt. Voraussetzung dafür, dass ein Digitales Asset als Wertpapier eingestuft wird, sind unter anderem seine Übertragbarkeit, Handelbarkeit am Finanzmarkt sowie eine mögliche Verkörperung von Rechten (z.B. Gesellschafterrechten oder schuldrechtlichen Ansprüchen). Dienstleistungen rund um entsprechende Assets unterliegen der Erlaubnispflicht durch die BaFin.

DLT-Pilotregime – Ausnahmen von MiFID

Seit März 2023 bestehen eine Reihe an Ausnahmeregelungen für Blockchain/DLT-Anwendungen von MiFID-Verpflichtungen für Handelssysteme, Marktbetreiber und Zentralverwahrer. Das „DLT-Pilotregime“ verfolgt dabei einen „Sandbox-Ansatz“ wobei die Ausnahme-Regelungen sich an Volumensgrenzen orientieren – z.B. gelten die vereinfachten gesetzlichen Anforderungen für Aktienemissionen auf DLT-Basis nur bis zu einer Marktkapitalisierung von 500 Mio. Euro.

Gesetz über elektronische Wertpapiere

Mit dem Gesetz über elektronische Wertpapiere wurden in Deutschland die rechtlichen Grundlagen dafür geschaffen Wertpapiere auf Basis der Blockchain-Technologie zu emittieren. Elektronische Wertpapiere sind seitdem papier-verbrieften Urkunden (Sachenrecht) gleichgestellt. Aktuell betrifft die Regelung zwar nur Inhaberschuldverschreibungen, Pfandbriefe und bestimmte Sondervermögen, eine Ausweitung auf Aktien ist allerdings im Zuge des Zukunftsfinanzierungsgesetz in Planung.

Die Emission neuer Wertpapiere inklusive aller Leistungsversprechen kann seither in einem elektronischen Register eingetragen werden ohne die vormals notwendige physische Verbriefung zu benötigen. Die Eintragung kann in einem durch einen Zentralverwahrer geführtes Register erfolgen oder in ein Kryptowertpapierregister mit dezentraler Aufzeichnung (entsprechende Wertpapiere werden dann als Kryptowertpapiere bezeichnet).

MiCAR – Kryptowerte außerhalb von MiFID

In der Europäischen Union lag der Fokus in letzter Zeit vor allem auf der Verordnung über Märkte für Kryptowerte (Markets in Crypto Assets Regulation, kurz: MiCAR/MiCA-Verordnung), welche im Juni 2023 offiziell in Kraft getreten ist. Darin werden Kryptowährungen behandelt, welche nicht unter die MiFiD fallen. Insbesondere vermögenswertereferenzierte Token und E-Geld-Token (Stablecoins), welche durch Bezugnahme auf amtliche Währungen oder andere Vermögenswerte Wertstabilität erreichen, haben durch MiCAR einen klaren Rechtsrahmen für Leistungen für Emission und Sekundärmarkt erhalten. (Horn & Company hat sich jüngst im Detail mit MiCAR befasst – siehe hier)

Gesetzentwurf zum Digitalen Euro

Am 28. Juni 2023 hat die Europäische Kommission zudem einen Gesetzentwurf zum digitalen Euro veröffentlicht. Damit wird die Grundlage für die Einführung von Digitalen Zentralbankgeld (englisch Central Bank Digital Currency, kurz CBDC) innerhalb der Eurozone geschaffen. Zu den möglichen Vorteilen eines Digitalen Euros haben wir bereits einen eigenen Artikel verfasst.

Die Kommission reagiert damit auf den Trend, dass Zentralbankgeld in physischer Form (Bargeld) in einer immer digitaleren Welt zunehmend an Bedeutung verliert. Entsprechend steht eine niedrigschwellige Nutzbarkeit des digitalen Euro in der gesamten Eurozone sowie eine Ähnlichkeit zum Bargeld (z.B. hinsichtlich Privatsphäre und Offline-Nutzung) im Vordergrund des Gesetzentwurfs. Die Europäische Kommission hat dabei betont, dass der Digitale Euro kein programmierbares Geld sein soll. Seine Nutzung kann also, entgegen der Befürchtung vieler Kritiker des Projektes, nicht auf bestimmte Waren oder Dienste beschränkt oder vorgeschrieben werden.

Mit dem Gesetzentwurf wird eine erste offizielle Grundlage für den rechtlichen Rahmen für Digitales Zentralbankgeld in der Europäischen Union geschaffen. Parallel dazu plant die Europäische Zentralbank die Untersuchungsphase des Projekts zum Digitalen Euro bis Herbst 2023 abzuschließen. Anschließend können technische Lösungen und geschäftliche Regelungen weiter ausarbeitet werden.

Offen ist dabei unter anderen ob eine Teilnahme am Digitalen Euro pauschal für alle Banken verpflichtend sein wird sowie deren Rolle bei der Entwicklung von Frontend-Dienstleistungen. Ebenso die Einführung von möglichen Haltelimits steht weiterhin zur Diskussion. Mit einer Einführung des Digitalen Euros sollte daher nicht vor 2027 zu rechnen sein.

Fazit – Regulierung als strategische Kernkomponente

Finanzinstitute, welche Dienstleistungen rund um Digitale Assets anbieten möchten, sollten die rechtlichen Rahmenbedingungen früh in die strategischen Überlegungen einbeziehen. Die sich kontinuierlich weiterentwickelnden gesetzlichen Anforderungen sollten dabei allerdings nicht nur als zusätzlicher Kostenfaktor betrachtet werden, sondern auch als Chance für das Geschäftsmodell. Gerade etablierte Banken mit ihrer jahrzehntelangen Erfahrung bei der Compliance von Finanzmarktregularien können in einem stärker regulierten Markt einen Wettbewerbsvorteil gegenüber neuen Mitbewerbern haben. Zudem stärkt eine verbesserte Rechtssicherheit das Vertrauen in den aktuell noch sehr volatilen Krypto-Markt und eröffnet so möglicherweise neue Kundengruppen.

SIE HABEN KONKRETE FRAGEN ZUR REGULIERUNG VON DIGITALEN ASSETS UND KRYPTOWÄHRUNGEN?

Unsere Experten bei Horn & Company zu Regulatorik sowie dem Themenbereich Blockchain stehen gerne mit ihrer langjährigen Finanzmarkt- und Projekterfahrung als Ansprechpartner zur Verfügung, um die neusten regulatorischen Trends sowie bestehenden Umsetzungsmöglichkeiten zu bewerten und zu begleiten. Kontaktieren Sie uns noch heute, um Ihre individuellen strategischen Möglichkeiten zu erfahren.